מה זה תכנון פיננסי?

תכנון פיננסי הוא מפת הדרכים המדויקת שלכם להגשמת מטרות, חלומות ויעדים.

כאשר יודעים לאן הולכים, תכנון המסלול בא בקלות.

מה הכוונה?

לכל אחד יש מטרות, יעדים וחלומות שונים (חופשה בחו”ל, חתונות, עזרה לילדים, איכות חיים או סתם שמירה על ההון המשפחתי) ולכן בפגישה הראשונה עם מתכנן פיננסי מוסמך (cfp) חשוב להגדיר בדיוק מה המטרות והיעדים שלנו, להבין את הסובלנות לסיכון ואת סדרי החשיבות של המשפחה.

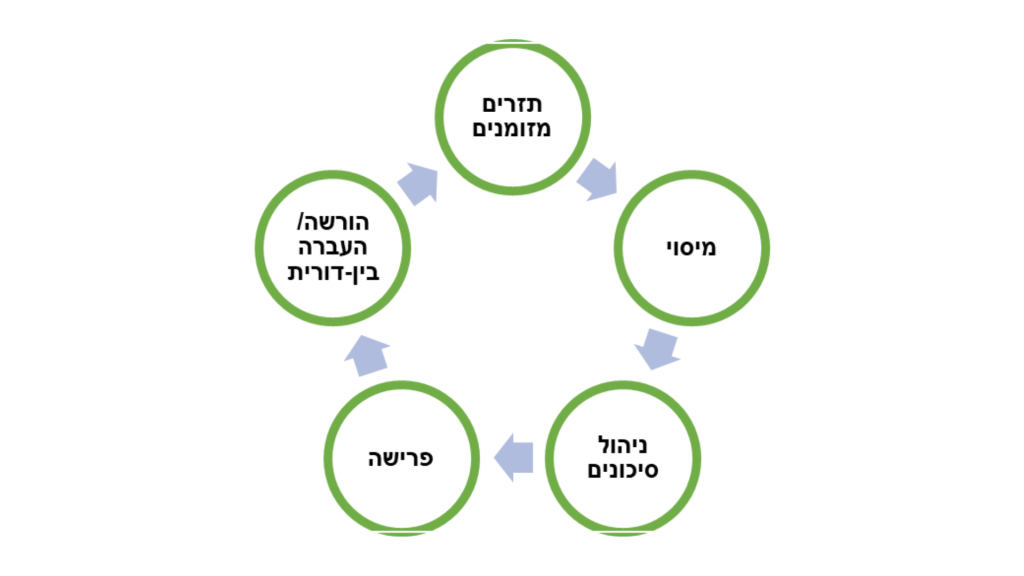

מה השלבים של תכנון פיננסי?

שלב ראשון: תזרים מזומנים

בשלב הראשון נבדוק את רמת ההכנסות וההוצאות. מדוע זה חשוב?

חשוב להבין אם בסוף החודש התזרים הוא חיובי או שלילי,

כלומר, האם ההוצאות גבוהות מההכנסות ואנחנו במצב של “מינוס” כל חודש.

במצב הזה, אנחנו ננסה לבחון האם ניתן להגדיל את ההכנסות או להקטין את ההוצאות.

במצב ובו התזרים שלנו חיובי ואנחנו מצליחים לחסוך כל חודש, נרצה להפנות את החיסכון הזה לקופות של חיסכון או השקעה ולצבור תשואה על החיסכון.

שלב שני: מיסוי

ישנם היבטים שונים של מיסוי שחשובים לאירוע של התכנון הפיננסי. יש שיקולים מיסויים לכל החלטה וחשוב לקחת את כל השיקולים בחשבון כאשר בוחרים באיזה נתיב נלך.

ולכן, אנחנו נבדוק החזרי מס 6 שנים אחורה ונוציא אישורי מס רלוונטיים להמשך הדרך על מנת לקבל את ההכנסה המקסימלית נטו.

שלב שלישי: ניהול סיכונים

האם הכנו עצמנו ל”ימים הגשומים”? האם אנחנו מוכנים למקרים של אבטלה, מצב רפואי, פטירה או פרישה?

למרות שרובנו לא אוהבים לחשוב על הדברים, אנחנו כן צריכים לוודא שהמשפחה שלנו תהיה מוכנה לכל תרחיש.

מה שנקרא לקוות לטוב ולהתכונן לגרוע ביותר.

האם אנחנו מוכנים ליום של פרישה? האם מקום העבודה שלנו מפריש מספיק כסף או שאנחנו צריכים להשלים באופן עצמאי? האם יש לנו קרן חירום במקרה של אבטלה? האם יש לנו ביטוחי חיים שמכסים מצב של פטירה (במיוחד בגיל צעיר שיש ילדים קטנים ועלות הביטוח היא אפסית)

שלב רביעי: פרישה

תכנון פרישה הוא קריטי מגיל 60 ואילך, ישנם הרבה שיקולים שצריך לקחת חשבון וחשוב לקחת בחשבון מצב רפואי, נתמכים, הורשה לילדים, שיקולים של מס ועוד הרבה.

חשוב לעשות תכנונים של פרישה בכל עזיבת עבודה, אפילו בגיל צעיר מכיוון שמשיכה של פיצויים פטורים לוקח מסל הפטור בגיל הפרישה.

שלב חמישי: הורשה או העברה בין-דורית

ישנם נכסים ששווה להשאיר להורשה בין-דורית ואז יש שיקולי מס שצריך לקחת בחשבון. בקופות של תגמולים היורשים מקבלים את הצבירה בקופה ללא מס, לעומת קופות של פיצויים שהיורשים צריכים לשלם מס לפי מדרגות המס השולי שלהם ולכן חשוב להוציא את הקופות של הפיצויים עוד בחיי הפורש ולהתחשבן על המס.

לאחר שלקחנו בחשבון את כל הפרמטרים השונים, נוכל לבנות תכנית ארוכת טווח.

.